- Prin educație, copiii trebuie să învețe bankingului de zi cu zi: cum se face o plată, cum se utilizează un card de credit, ce înseamnă o dobândă – Vladimir Kalinov

- Bonusurile primite de bancheri au devenit o legendă. Lucrurile s-au reglementat foarte mult după criza din 2009 – Vladimir Kalinov

- O bancă nu poate face profit din neînțelegerea produsului financiar de către client - Vladimir Kalinov

- Agențiile și sucursalele bancare nu vor dispărea, indiferent de avântul tehnologiei, pentru că nevoia de contact uman se va păstra - Vladimir Kalinov

- Când ai nevoie de un credit, pune deoparte banii pentru primele șase rate, ca să poți plăti în continuare dacă rămâi fără venituri - Vladimir Kalinov

- Sunt și situații în care nu putem să găsim soluții în urma negocierii în cadrul CSALB, și trebuie să acceptăm și acest fapt - Vladimir Kalinov

- La ora actuală sistemul bancar din România este foarte solid. Nu mă aștept să avem o criză cu același efect ca cea din 2009 - Vladimir Kalinov

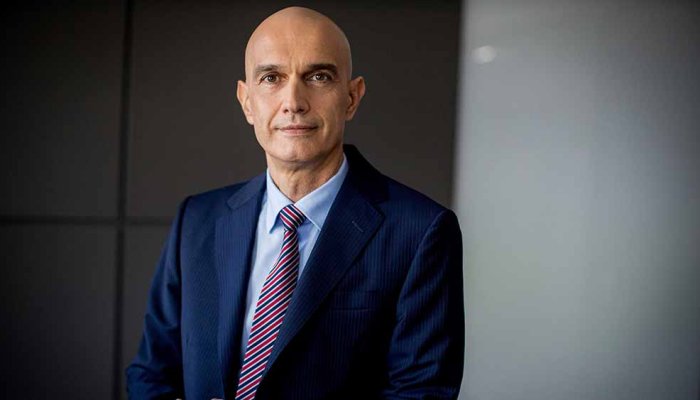

Vladimir Kalinov, vicepreședinte Raiffeisen Bank, în dialog cu Cristian Pavel, director editorial Universul Juridic

Link Podcast 4 https://youtu.be/k46RZzmMgz4

Cristian Pavel: Cum am putea să armonizăm legătura dintre chatbot-ii din bănci și call-centere, mașinile multi-funcționale din aticamerele băncilor, cu oamenii de rând care nu au ținut pasul cu avansul tehnologiei și inteligenței artificiale și, mulți dintre ei, au rămas într-un sistem analogic?

Link video: https://youtube.com/shorts/XppC22U9wZs

Vladimir Kalinov Cred că sunt foarte puțini oameni care au rămas în sistemul analogic într-o lume în care totul este legat de tehnologie. Tehnologia de astăzi este infinit mai avansată decât cea de acum 3 ani și nu suportă comparație cu cea de acum 10 ani. Îmi aduc aminte de o discuție pe care am avut-o cu mama mea, care a lucrat tot în sistemul bancar, cât de greu a fost să o conving să facă plăți cu telefonul. Astăzi ea face toate plățile cu telefonul pentru că este mult mai comod, mai ușor și mai sigur. Jobul nostru este să-i ajutăm pe clienții noștri să se adapteze la aceste schimbări. Sunt foarte multe elemente care vin deja în sprijinul clientului, inclusiv pe partea de plăți. Aproape toți furnizorii au coduri QR sau marcaj care poate fi preluat automat de orice telefon mobil. Înainte ce se întâmpla? Venea un client, depunea un ordin de plată care putea să fie greșit completat. Ordinul era preluat de un alt operator bancar care introducea date eronate în sistem. Dacă ne uităm astăzi, rata de greșeli este mult mai mică. Tehnologia asta a ajuns la un nivel la care este intuitivă. Ea anticipează ce o să facă utilizatorul, nu ne mai aflăm în situația de acum 5 ani când fiecare aplicație venea și cu un manual de utilizare. Astăzi copiii se descurcă fără să vadă aplicația înainte.

Cristian Pavel: Ce primează în rândul membrilor boardului unei bănci: grija față de educația clienților sau bonusurile de performanță și cele anuale?

Link video: https://youtube.com/shorts/M5aR7dxDlqY

Vladimir Kalinov: Bonusurile primite de bancheri au devenit o legendă. Lucrurile s-au reglementat foarte mult după criza din 2009, așa că nu cred că oamenii lucrează pentru bonusuri. O instituție face profit nu atât de mult din vânzarea produselor, ci din satisfacția clienților. Eu, de exemplu, particip foarte des la interacțiunea în call-center, în care încerc să aud ce spun clienții, de ce anume se plâng. Aici ne întoarcem la capitolul despre inteligența artificială și chatbot. Nu va mai fi nevoie ca oamenii să aștepte în call-center. Astăzi, problema cu așteptatul este legată de elementul analogic, adică de disponibilitatea oamenilor de a răspunde la telefon. Eu nu cred că o bancă poate face profit din neînțelegerea produsului financiar de către client. Adică acestea sunt lucruri care pot avea un efect pe un termen foarte scurt, dar oricare dintre noi ne uităm la relația cu clientul pe o perioadă lungă de timp!

Cristian Pavel: Care sunt cele mai importante programele și proiectele de educație financiară derulate de banca dumneavoastră?

Link video: https://youtube.com/shorts/6-ByQtBIKLg

Vladimir Kalinov: Am început cu Viața fără cash, despre cum putem să trăim fără să fie nevoie să avem numerar în buzunar. În 2005, când am venit în România, eram obișnuit să am cardul la mine, dar primul lucru pe care l-am constatat a fost că trebuie să plătesc cu cash. Numerarul este un produs foarte scump, greu de procesat când este în volum mare, cu costuri și complicații de transport.

Acum, și la piață tehnologia îți permite să faci plăți cu cardul. Avem soluția numită SoftPOS care îți transformă telefonul în POS. Dacă vorbim de numerar, noi am închis toate casieriile anul trecut. La momentul respectiv a fost și o dezbatere în media pe seama faptului că nu vor mai fi bancnote, dar clienții au acceptat foarte ușor schimbarea.

Revenind la programe de educație financiară, cred că trebuie să introducem în școli informații care să permită înțelegerea de către copii măcar a utilizării produselor bancare simple: cum se face o plată, cum se utilizează un card de credit, ce înseamnă o dobândă. Este un demers care trebuie început în școală.

Cristian Pavel: Se face schimb de generații, cele care vin din urmă sunt computer literated, sunt familiarizați cu tot ce este nou. Cum vedeți că se va transforma sectorul financiar-bancar din perspectiva aceasta în următorii ani?

Link video: https://youtube.com/shorts/K9y24HUl8CE

Vladimir Kalinov: Mă aștept să vedem decizii asistate de Inteligența Artificială, automatizări care vor duce la o viteză mai mare a tuturor deciziilor și serviciilor din domeniu. Recent aveam discuții cu un coleg care întreba: dacă fac plata astăzi în străinătate când ajunge? I-am spus că probabil în cateva ore, în condițiile în care acum 10 ani se făcea în 3 zile! Viteza va crește în continuare! Aștept să văd, în schimb, mai multe investiții în securitatea cibernetică, pentru că în momentul în care ne mutăm în zona de tehnologie, avem alte probleme de rezolvat. În plus, este de așteptat o utilizare mai mare de biometrie, care să ajute la o mai bună cunoaștere a clienților.

Cristian Pavel: Considerați că rețelele fizice de sucursale și agenții bancare se vor restrânge și mai mult în următorii ani?

Vladimir Kalinov: Eu sunt încrezător că nu vor dispărea, această nevoie de contact uman va continua să fie prezentă. Oamenii au încredere mai mare în interacțiunea directă, iar încrederea în oamenii din fața ta este o condiție pentru împrumuturile pe termen lung, de exemplu. Progresul pe care îl vedem în zona de Inteligență Artificială este incredibil, dar cu toate acestea sunt elemente pe care această inteligență nu le poate reproduce, cum ar fi simțurile și sentimentele.

Cristian Pavel: Dacă tot vorbim de credite, cum interpretați recomandarea BNR care îndeamnă la mai multă prudență în creditare?

Link video: https://youtube.com/shorts/KYkRn8JbZXg

Vladimir Kalinov: Și eu sunt de aceeași părere. Nu trebuie să iei credit dacă nu ai nevoie. Noi am trecut printr-o perioadă cu dobânzi foarte mici, care a fost o perioadă atipică. Ciclul economic se reia și probabil că o să vedem în următorii 5-6 ani o evoluție a dobânzilor mai aproape de realitatea economică. La ora actuală nivelul de dobânzi este foarte ridicat, așa că, orice decizie care presupune îndatorarea trebuie văzută în contextul: „pot sau nu pot să plătesc?”. Oricând am avut nevoie să iau un credit, întotdeauna făceam calculele ca să am banii pentru primele șase luni puși deoparte, în cazul în care nu o să mai am venituri, să pot plăti în continuare. Apoi, dacă nu știm cât va mai dura volatilitatea dobânzii, recomandăm creditele cu dobândă fixă, pentru că atunci știi ce ai de plătit. O dobândă variabilă arată mai bine la prima vedere, dar expune clientul la un risc.

Link video: https://youtube.com/shorts/E12bUbcXk64

Cristian Pavel: Cât de flexibilă este dovedi banca dumneavoastră în negocierea contractelor de credit în cadrul CSALB?

Vladimir Kalinov: Dacă în urma unei neînțelegeri dintre client și bancă se ajunge în instanță, rezultatele pot fi neașteptate pentru una dintre părți. Recomandăm clienților întotdeauna să apeleze la serviciile CSALB pentru că aici sunt specialiști idependenți, care încearcă să găsească o soluție obiectivă. Noi avem în jur de 200 de cereri pe care le rezolvăm anual cu ajutorul Centrului. Totodată vreau să spun că sunt și situații în care nu putem să găsim soluții și trebuie să acceptăm și acest fapt. Concilierea dintre bănci și consumatori a pornit cu mare reținere în România, dar funcționează foarte bine în alte țări. În viitor, marea majoritate a problemelor trebuie rezolvate în acest Centru, pentru că este mai rapid, fără costuri pentru consumatori, iar băncile sunt întotdeauna interesate să găsească soluții.

Cristian Pavel: Care credeți că sunt punctele slabe, nevralgice, la care trebuie să insiste românii în relația lor cu banii, în felul în care gestionează propriile finanțe, în modul în care iau deciziile lor financiare?

Link video: https://youtube.com/shorts/-99zYJgB3Yw

Vladimir Kalinov: Românii trebuie să învețe că în afara deciziilor proprii, nimeni nu o să vină să le rezolve problemele financiare care se pot naște. Ceea ce a fost în timpul comunismului, când statul rezolva tot, a trecut. Fiecare dintre noi trebuie să își pregăteasca viața financiară și sănătatea financiară singur.

Link video: https://youtube.com/shorts/sQbA1hCjiCw

Vorbesc și de cumpărare de produse care asigură siguranță vieții, cum sunt asigurările pentru pierderea jobului sau pensiile private. Partea bună este că aceste produse financiare există și nici nu sunt foarte scumpe. Există un mit cum că aceste produse ar fi adresate doar oamenilor care au bani. Este surprinzător că atunci când le arătăm clienților calcule cu faptul că pot avea o contribuție de 50 de lei, iar la final pot obține o sumă destul de impresionantă raportată la contribuție, rpmân foarte uimiți!

Cristian Pavel: Cum vor evolua lucrurile în România din perspectiva unui bancher?

Vladimir Kalinov: Eu sunt absolut încrezător că sistemul bancar în România este foarte solid. Avem un regulator foarte activ și anticipativ. Vorbesc de Banca Națională a României care a reușit să arate că în toate situațiile de criză a putut să gestioneze sistemul bancar într-un mod foarte potrivit. În același timp, vreau să spun că sistemul bancar este astăzi mai solid datorită faptului că anumite practici răspândite în trecut nu mai există. Noi toți ne-am învățat lecțiile din 2009-2010 când a fost foarte greu să trecem peste criză. La ora actuală nu mă aștept să avem o criză care să aibă același efect ca cea din 2009.

{showtime 296}

Urmăreşte pagina de Facebook „Telegrama” pentru ştiri şi analize de ultimă oră!